Mutual funds investment goals : म्युचुअल फंड में हर महीने निवेश करते समय हम हमेशा अपने लक्ष्य को निर्धारित करते हैं यानी निवेश करने से पहले अपने लिए कोई एक लक्ष्य निर्धारित किया हो उसी के आधार पर हम अपने निवेश करने की प्लानिंग करते हैं।

यहां तक की दोस्तों यह कहा जा सकता है, कि सबसे पहले आपको यह सोचना चाहिए कि आप अपने लक्ष्यों के आधार पर हर महीने कितना बचत और निवेश चाहिए।

मुझे हर महीने म्यूचुअल फंड में कितना निवेश करना चाहिए?

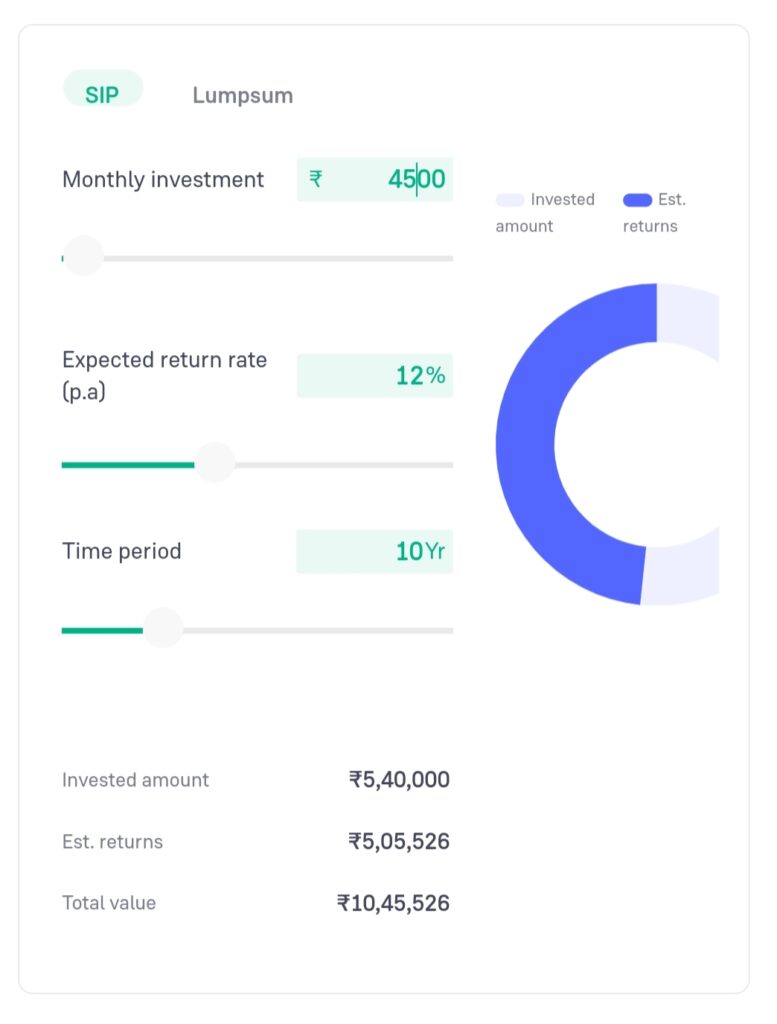

उदाहरण के लिए, यदि आपके पास कोई एक निर्धारित लक्ष्य (goals) है जैसे “मैं अगले 10 सालों में 10 लाख रुपए की संपत्ति बनाना चाहता हूं,’‘ तो आप आवश्यक मासिक बचत राशि की गणना कर सकते हैं यानी अब हिसाब लगा सकते हैं कि आपको हर महीने कितने रुपए म्युचुअल फंड में इन्वेस्ट करने हैं।

इस हिसाब से वार्षिक ब्याज दर और आपके निवेश के चक्रवृद्धि प्रभावों पर विचार किया जा सकता है।

आमतौर पर आप 10 साल तक म्युचुअल फंड में निवेश करने का प्लान बना रहे हैं तो आप निवेशित कंपनी के साथ सालाना 12% से 30% के रिटर्न की उम्मीद कर सकते हैं, लेकिन यह बाजार की स्थितियों और आपके द्वारा चुने गए निवेश कंपनी के प्रकार के आधार पर अलग-अलग होगा।

जैसे कि मुझे 10 साल में 10 लाख रुपए इकट्ठे करने हैं तो मुझे हर महीने 4500 रुपए की SIP करनी पड़ेगी, जैसा कि आप नीचे SIP calculator में देख सकते है।

अगर मुझे 12% का सालना return मिलता है तो मैं अपने लक्ष्य को पा सकता हूं।

लक्ष्यों (Specific goals) के उदाहरण

सबसे पहले, एक विशिष्ट लक्ष्य, निर्धारित समय, राशि और निर्धारित करें।

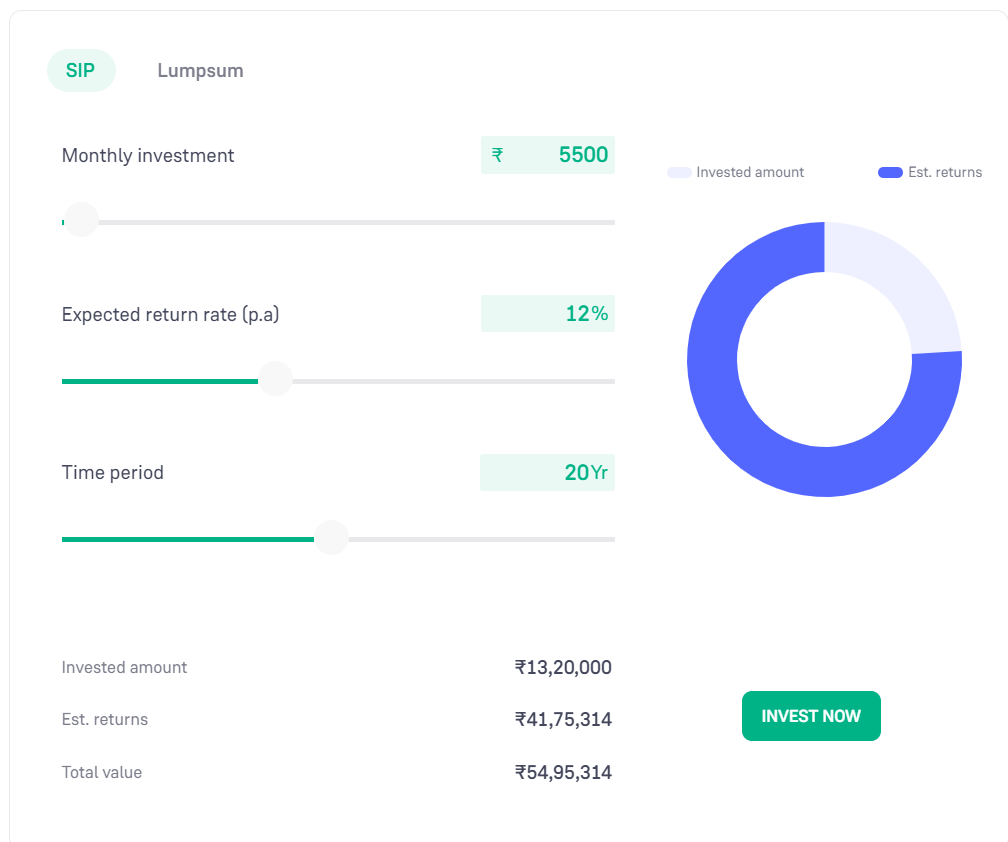

Asset Management के लिए विशिष्ट लक्ष्यों के उदाहरणों में शामिल हैं:

घर खरीदने के लिए पैसे की बचत करना

- लक्ष्य राशि: 50 लाख रुपए

- अवधि: 20 वर्ष

- मासिक बचत राशि: लगभग 5,500 रुपए (चक्रवृद्धि ब्याज गणना)

अगर आप म्युचुअल फंड में अच्छा रिटर्न चाहते हैं कोशिश करें हमेशा 10 – 20 वर्षों तक का लक्ष्य निर्धारित करें और हर महीने सही रकम निवेश करें।

यह भी पढ़ें: अगर मैं 20 साल के लिए एसआईपी में 1000 रुपये का निवेश करूं तो क्या होगा

म्यूचुअल फंड कैसे काम करता है

म्यूचुअल फंड में हर महीने एक निश्चित राशि निवेश की जाती है जिसे Systematic investment plan कहा जाता है।

म्यूच्यूअल फंड में नियमित आधार पर एक निश्चित राशि का निवेश किया जाता है, जिससे NAV मूल्य अधिक होने पर कम यूनिट खरीदे जाते है और NAV मूल्य कम होने पर अधिक यूनिट खरीदी जाती है।

इस Method का उपयोग करके, निवेश कंपनी के NAV को औसत ( average) करना और बाजार में उतार-चढ़ाव के जोखिम को कम करना संभव हो जाता है।

इसके अलावा, हर महीने एक निश्चित राशि का निवेश करके, आप चक्रवृद्धि ब्याज के प्रभाव को बढ़ा सकते हैं, जिसमें म्युचुअल फंड का रिटर्न अच्छा मिलता है।

जब आप लंबी अवधि के लिए निवेश करते हैं तो निवेश पर ब्याज का प्रभाव तेजी से बढ़ता है।

टैक्स एवं अन्य चार्ज के बारे में जाने

अगर आपने एक लक्ष्य बनाकर हर महीने म्युचुअल फंड में निवेश करना शुरू कर दिया है तो आपको उसके टैक्स एवं एक्जिट लोड, अन्य चार्ज के बारे में भी पता होना जरूरी है क्योंकि निवेश करने के बाद जब आप अपना पैसा निकालेंगे तब आपको इस पर निर्धारित टैक्स एवं अन्य चार्ज देने की आवश्यकता पड़ सकती है।

कमाए गए ब्याज पर मिलने वाले टैक्स के बारे में जाने,

मान लीजिए, किसी कंपनी में आपको म्युचुअल फंड में शॉर्ट टर्म के लिए इन्वेस्टमेंट करते हो तो आप पर 15% का टैक्स लगाया जायेगा, यह टैक्स आपके ब्याज पर लगेगा न कि आपके मूलधन पर, अगर एक साल में आपका अच्छा return नहीं बनता तो आपको एक साल में पैसा निकालने पर कोई भी फायदा नहीं होगा। इसलिए mutual fund में हमेसा लम्बे समय के लिए निवेश करने के सलाह दी जाती है।

म्यूचुअल फंड में कितना ब्याज मिलता है | Return On Mutual Fund

निष्कर्ष

अपने लक्ष्यों के अनुसार तय करें कि हर महीने आपको म्युचुअल फंड में कितना निवेश करना है या न सिर्फ आपके लक्षण की प्राप्ति के लिए बल्कि आपके निवेश करने की अच्छी आदत भी बनाने में मदद करता है।

इस आर्टिकल में हमने बताया कि आपको हर महीने म्यूचुअल फंड में कितना निवेश करना चाहिए और अगर आप एक बिगनर है जो पहली बार इन्वेस्टमेंट कर रहे हैं तो म्युचुअल फंड में आपको निवेश कंपनी और रिटर्न को लेकर पड़े ना होना पड़े इसलिए हमने Asset Management करने का सही तरीका भी बताया।

जैसा कि हमने शुरुआत में बताया है, निवेश ट्रस्ट जैसे परिसंपत्ति प्रबंधन शुरू करते समय पहले से स्पष्ट लक्ष्य निर्धारित करना महत्वपूर्ण है।

इसके अलावा, निवेश ट्रस्ट वित्तीय उत्पाद नहीं हैं जो आपको अत्यधिक लाभदायक बना देंगे।

बाजार में उतार-चढ़ाव आते रहते हैं इसलिए, अधिशेष धन का उपयोग करने और उन्हें लंबी अवधि के लिए रखने के प्रति सचेत रहना महत्वपूर्ण है।

जान दोस्तों, फंड खरीदते समय रिव्यू की जांच करें और प्रकारों के बीच अंतर को जानने और सही निवेश कंपनी ढूंढने के लिए जानकार के सलाह भी अवश्य ले क्योंकि सही तरीके से निवेश करने पर आपको रिटर्न के साथ-साथ कई अन्य चार्ज के बारे में भी मालूम पड़ता है।